Encare a Crise

Taxas de operações bancárias seguem assustando: veja como evitar juro mais alto

Custo de empréstimos pessoais, rotativo do cartão, cheque especial e crediário resistem a cair

O recente movimento dos bancos em prol da queda de juros, no lastro dos recentes cortes de taxas pelo Banco Central (BC), não deve servir de motivo para euforia. O custo de empréstimos pessoais, rotativo do cartão, cheque especial e crediário ainda resiste a cair – pelo contrário, até sobe.

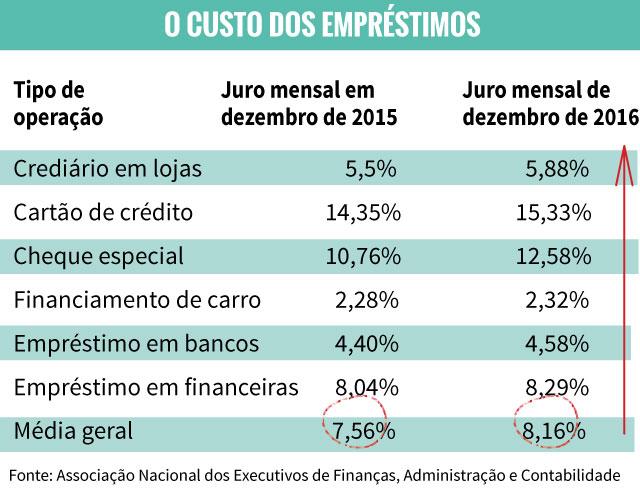

De acordo com a pesquisa mais recente da Associação Nacional dos Executivos de Finanças, Administração e Contabilidade (Anefac), as seis modalidades de crédito mais utilizadas pelos brasileiros subiram em dezembro em relação ao mesmo mês de 2015. Em média, as taxas mensais passaram de 7,56% para 8,16% em um ano. Enquanto isso, a Taxa Básica de Juros (Selic), que serve de referência para o custo do dinheiro, caiu de 14,25% para 13,75% ao ano. Ou seja, os juros bancários andam no sentido contrário à taxa do Banco Central.

– Houve um marketing de que as taxas já começariam a cair, mas isso ainda não ocorre. Há expectativa de que os juros do BC continuem caindo neste ano, e os bancos em algum momento vão ter que se readequar – afirma Miguel Ribeiro de Oliveira, vice-presidente da Anefac.

Chama a atenção o rotativo do cartão de crédito (que incide quando não se paga a totalidade da fatura), que subiu um ponto percentual no intervalo de um ano, chegando a incríveis 15,33% ao mês. O governo prometeu publicar uma normativa que muda o modelo de cálculo de juro do cartão, transformando o rotativo em parcelamento (modalidade mais barata) após 30 dias de atraso, mas nada de concreto foi feito. A promessa é de que os bancos poderão cortar o juro pela metade quando a nova regra estiver em vigor. A expectativa é de que a mudança ocorra em fevereiro.

O diretor executivo da Central Sicredi Sul, Gerson Seefeld, explica que algumas modalidades que respondem imediatamente à queda da Selic, como financiamento para compra de bens de construção e reforma, ficaram mais baratas em janeiro, quando o Banco Central fez mais um corte no juro básico (de 0,75 ponto percentual). No entanto, modalidades consideradas mais arriscadas dependem de outros fatores para desinflarem.

– As taxas de inadimplência estão muito altas no Brasil, e as dívidas em atraso, que atingem 58 milhões de brasileiros, tornam ainda mais alto o risco de não pagamento de empréstimos – afirma.

– Esse é um dos fatores que impactam os juros. Seefeld sugere que os consumidores evitem tomar crédito pelo cartão e o cheque especial e busquem alternativas mais baratas de empréstimo.

Em geral, os juros mais competitivos estão em empréstimos consignados e em operações em que se deixa um bem como garantia.

Preste atenção

- Antes de tomar um empréstimo, avalie não apenas os juros, mas todo o custo de operação (CET), que inclui taxa de análise de crédito e seguros, que pesam na parcela.

- Evite ao máximo cair no cheque especial ou parcelar a fatura do cartão, caindo no crédito rotativo.

- As modalidades mais baratas de empréstimo estão em crédito consignado e operações em que o bem é dado como garantia.

- Empréstimos em financeiras, em particular para negativados, costumam ser os mais caros. O juro pode ser quase o dobro em relação a bancos, diz pesquisa da Anefac.

- Após tomar o empréstimo, reserve dinheiro logo no início do mês, para evitar ficar com a conta vazia e falhar no pagamento.

- Se por ventura você cair no crédito rotativo ou cheque especial, é melhor tomar um empréstimo mais barato para zerar essas dívidas.

- Quando estiver devendo, avalie utilizar todo dinheiro extra (comissões, sobras do mês, bônus, FGTS) para antecipar o pagamento, abatendo os juros.